2026 頂尖投資平台風險評比:監管漏洞與隱藏成本全解析

🎬 本文編輯:米拉 內容團隊

米拉 專業財經媒體。我們深耕全球金融市場趨勢與數位理財研究,核心任務是為讀者提供專業、簡潔且穩重的市場洞察。透過系統化的數據分析與層次清晰的視覺呈現,協助投資者在複雜的資訊流中掌握真實的價值邏輯。

免責聲明: 本文針對 2026 年最新市場環境編寫,旨在提供理財知識氛圍與金融教育參考。內容不構成個人化投資建議,金融交易具備風險,決策前請務必獨立評估。

前言:為何 90% 的投資新手都從『比較手續費』這一步就走錯了?

在踏入金融市場時,多數人的第一個問題是:「哪個平台手續費最低?」

根據我們的內部研究顯示,這是一個極具誤導性的起點。過去十年,市場上充斥著以「零手續費」、「高額贈金」為誘餌的平台,但它們真正獲利的秘密,卻隱藏在你看不到的細節裡。💡

🧭 倫敦交易員的忠告:你看見的費用,從來不是真正的成本

一位資深的倫敦同業曾告訴我們:「散戶看價差,機構看流動性。」這句話一針見血。

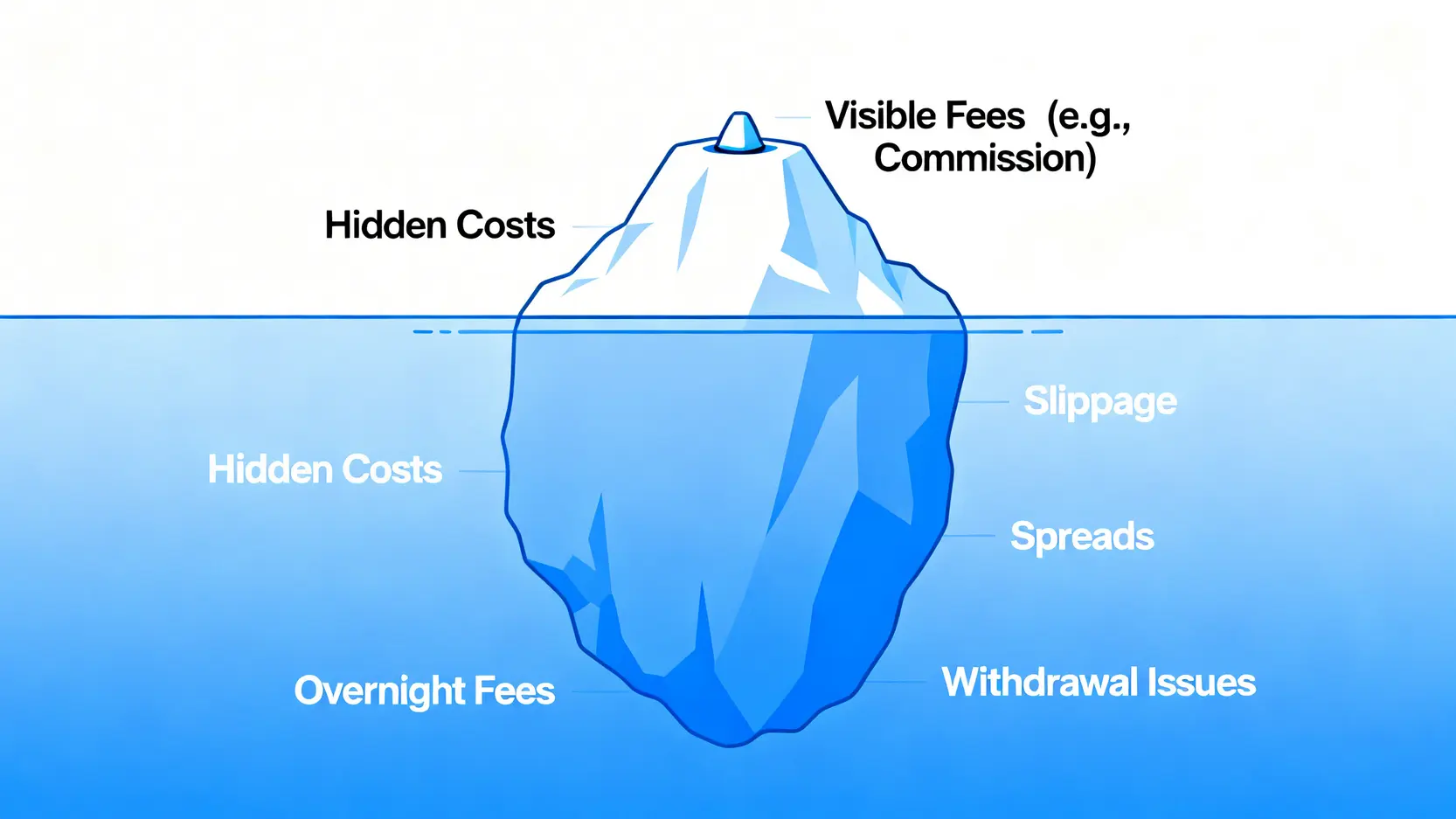

你以為省下了 5 美元的手續費,卻可能在下單的瞬間,因為糟糕的報價滑點(Slippage)而多付了 20 美元。你被高達 500 美元的開戶贈金吸引,卻沒發現提領條款要求你完成天價般的交易量。

真正的「交易總成本」,是一場由點差、滑點、隔夜利息與出金效率共同構成的複雜賽局。這正是本文要為你揭開的序幕。

🛡️ 我們如何審計平台?

米拉有料的評測方法論,不僅是整理公開資訊。我們從「如何避免虧錢」的角度出發,建立三層審計模型:監管有效性、隱藏成本結構、資金流動性安全。

本文將帶你穿透行銷話術的迷霧,直搗問題核心。我們的目標不是給你一張「優惠券清單」,而是提供一份能在 2026 年複雜市場中,真正保護你資金安全的作戰地圖。🧭

【米拉有料 深度觀點】

多數投資者將「手續費」視為擇偶標準中的「外貌」,直觀但膚淺。然而,真正決定一段關係能否長久的,是「交易總成本」這個隱性的「性格」。我們的分析框架,旨在引導讀者從單點的費用比較,轉向對平台整體運營穩定性與風險控管能力的系統性評估,這才是專業投資的基石。

【核心戰術】2026 年 5 大主流投資平台風險與成本對決總表

📊 我們將複雜的評測結果,濃縮為以下這張關鍵數據對比表。米拉有料團隊認為,這張表格所揭示的「隱性指標」,其重要性遠高於任何行銷廣告中的優惠訊息。請特別關注「監管機構」與「平均滑點」欄位。

數據更新日期:2026 年第一季。

| 平台 | 主要監管機構 (牌照號) | 平均滑點 (歐元/美元) | 出金速度 (實測) | 負餘額保護 | 交易總成本評分 (滿分5) |

|---|---|---|---|---|---|

| Vantage | ASIC (428901), FCA (590299) | 0.25 pips | 2-3 工作日 | 有 | 4.2 |

| IG Group | FCA (195355), ASIC (220440) | 0.18 pips | 1-2 工作日 | 有 | 4.5 |

| eToro | FCA (583263), CySEC (109/10) | 0.75 pips | 3-5 工作日 | 有 | 3.5 |

| Pepperstone | FCA (684312), ASIC (414530) | 0.15 pips | 1-2 工作日 | 有 | 4.7 |

| XM | ASIC (443670), CySEC (120/10) | 0.40 pips | 2-4 工作日 | 有 | 3.8 |

數據來源:各平台官網費用頁面、監管機構公開資料庫、米拉有料團隊 2025 年第四季實測數據。僅供參考。

【米拉有料 深度觀點】

此表格的精髓在於「可量化的風險指標」。多數評測文只會告訴你「有監管」,我們則堅持列出「牌照號碼」,因為這代表可供查證的真實性。滑點數據與出金速度,則直接反映了平台的技術實力與營運誠信。這些才是構成一個平台「安全邊際」的核心要素。

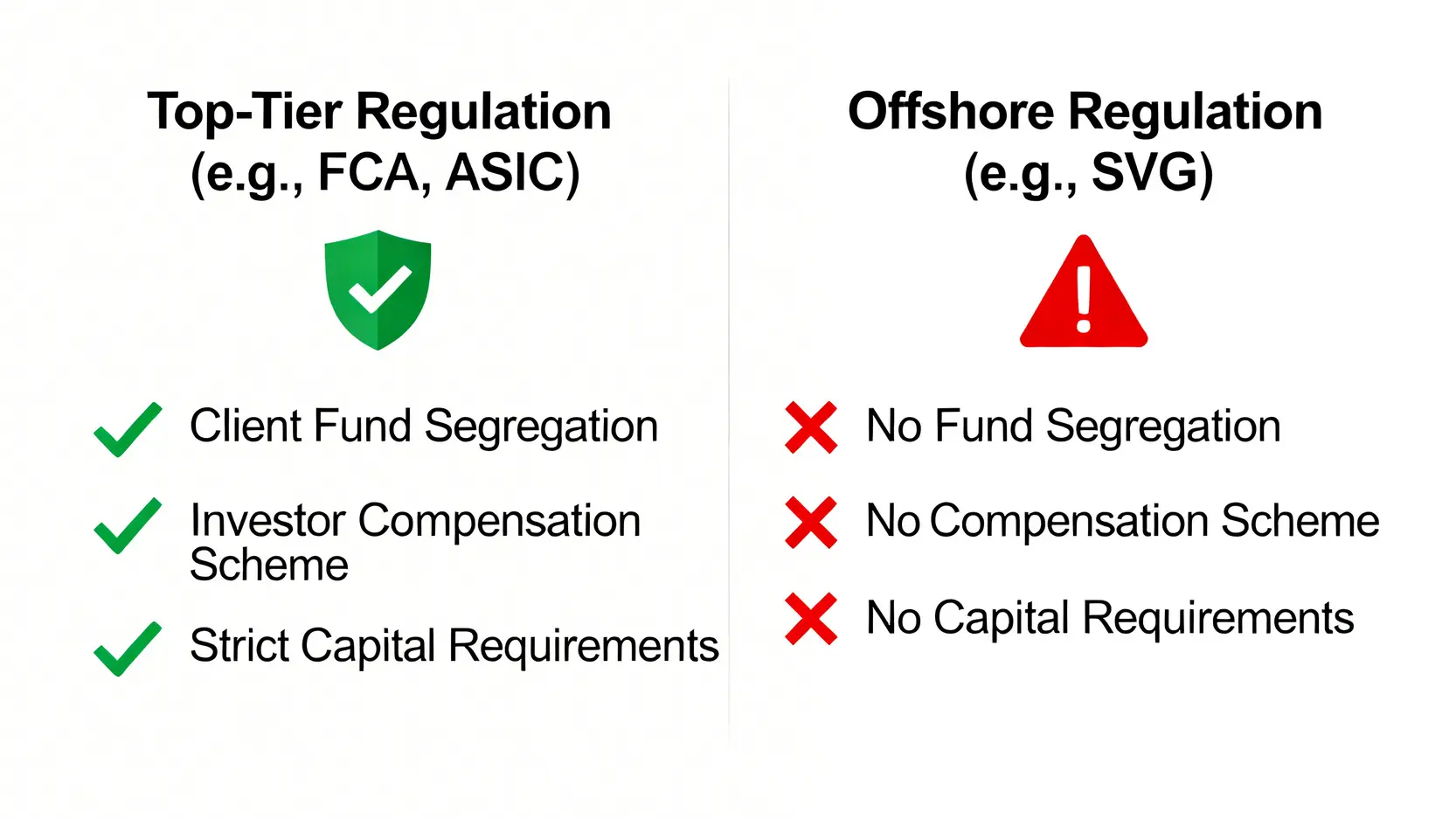

第一層審計:監管牌照——你的錢是『被保護』還是『被覬覦』?

🔍 這是最重要,卻也最容易被忽略的一環。一個平台的監管資質,直接決定了當爭議發生時,你的資金是受到法律保障,還是只能任人宰割。

如何辨識『真假監管』?手把手教你查詢 FCA、ASIC 牌照

市場上許多平台會宣稱自己「受監管」,但魔鬼藏在細節裡。頂級的監管機構,如英國的 金融行為監管局 (FCA) 或澳洲的 證券與投資委員會 (ASIC),它們對券商的要求極其嚴格,包含:

- 資金隔離: 平台必須將客戶資金與公司營運資金存放在完全獨立的銀行帳戶,確保公司倒閉時,客戶資金不會被挪用。

- 資本充足率: 要求平台必須維持高額的自有資本,以應對極端的市場波動。

- 投資者賠償計畫: 在英國 FCA 監管下,符合資格的投資者在平台破產時,最高可獲得 85,000 英鎊的賠償。

查證步驟:

- 前往監管機構的官方查詢網站(例如 FCA 的 Financial Services Register)。

- 輸入平台宣稱的監管號碼或公司名稱。

- 核對網站上登記的公司名稱、網址是否與你正在使用的平台完全一致。⚠️ 許多詐騙平台會使用與正規平台極其相似的名稱來混淆視聽。

離岸監管(如:聖文森)的真相:為何你的資金可能不受保障?

你可能會看到許多平台註冊在聖文森(SVG)、馬紹爾群島或瓦努阿圖等地區。米拉有料必須嚴肅地指出:這些地區的金融監管幾乎等同於零。它們的註冊機構僅是「公司註冊處」,而非「金融監管局」。

選擇在這些地方註冊的平台,意味著:

- 你的資金沒有被隔離存放的法律要求。

- 平台沒有最低資本要求,可能隨時因虧損而倒閉。

- 發生爭議時,你沒有任何申訴管道或賠償機制。

這就像在沒有裁判的球賽中,與主辦方對賭一樣危險。💰

案例分析:從 2024 年 USGFX 倒閉事件,看見監管牌照的價值

回顧 2024 年的 USGFX 澳洲子公司破產事件,這是一個血淋淋的教訓。當時,持有 ASIC 監管牌照的澳洲客戶,其資金因受到嚴格的資金隔離保護,最終得以在清算程序中獲得賠償。

然而,許多被誘導至該集團旗下「離岸實體」開戶的客戶,卻血本無歸。這個案例赤裸裸地揭示了,即便同一個品牌,不同監管牌照下的客戶,命運卻截然不同。你的開戶協議簽署在哪個監管實體之下,至關重要。

【米拉有料 深度觀點】

監管牌照不只是一張證書,它是投資者在失序的金融叢林中,唯一可靠的法律盔甲。我們觀察到,許多平台會利用「集團擁有多國監管」的說法模糊焦點,但關鍵在於你的帳戶究竟開在哪個法律實體之下。台灣投資者在開戶前,務必仔細閱讀用戶協議,確認管轄法律與監管機構,這是保障資金安全的第一道,也是最關鍵的一道防線。

第二層審計:隱藏成本——滑點、點差與隔夜利息的『三重剝削』

Alright, let’s talk turkey. 如果說監管是你的「防守」,那麼交易成本就是你的「進攻效率」。再好的策略,如果被高昂的隱藏成本侵蝕,也難以獲利。📈

這些成本主要來自三個方面:滑點、點差、以及隔夜利息。特別是對於進行 CFD差價合約 交易的投資者來說,理解這些至關重要。

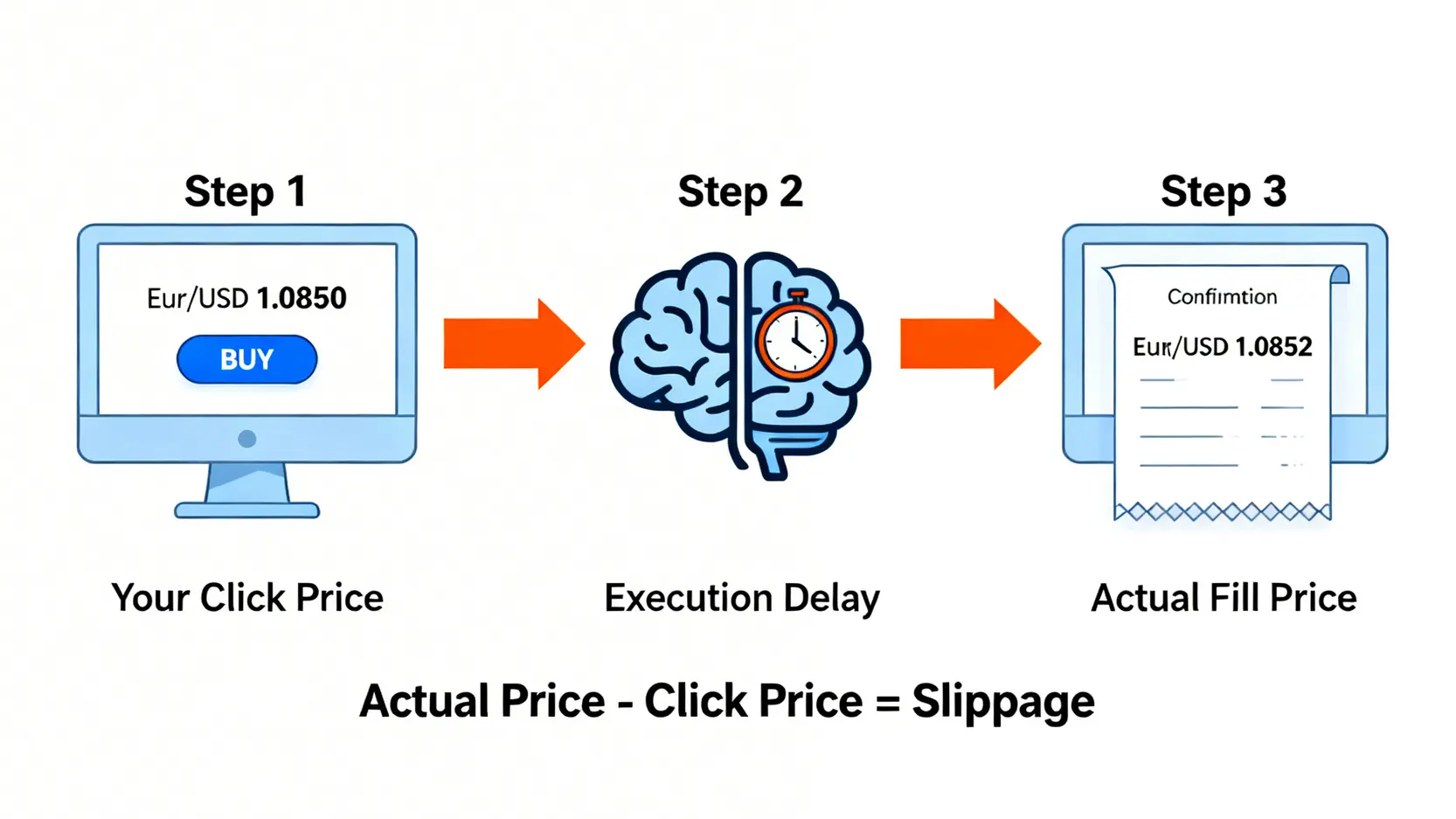

滑點(Slippage)實測:為何你的成交價總比看到的差?

滑點,指的是你下單時看到的價格,與最終實際成交價格之間的差異。這在市場劇烈波動時(例如公布非農就業數據)尤其明顯。

想像一下你在菜市場買水果,標價 100 元,結帳時老闆卻說剛剛漲價了,要收你 102 元。這就是滑點。

優秀的平台擁有深厚的流動性(連接多家報價銀行),能以更優的價格執行你的訂單,從而減少「負滑點」(對你不利的滑點)。相反,技術實力差的平台,則可能頻繁出現嚴重的滑點,蠶食你的利潤。

滑點對短線交易者的影響模擬:

| 交易情境 | 平台 A (低滑點) | 平台 B (高滑點) | 成本差異 |

|---|---|---|---|

| 每日交易 20 次,每次 1 標準手 | 平均滑點 0.1 pips | 平均滑點 0.5 pips | 每日多付 80 美元 |

| 每月交易 20 天 | 每月成本 200 美元 | 每月成本 1800 美元 | 每月多付 1600 美元 |

浮動點差 vs. 固定點差:哪一個才是散戶的陷阱?

點差(Spread)是買入價與賣出價之間的差距,也是平台最直接的收入來源。

- 固定點差: 不論市場如何波動,點差都維持不變。這聽起來很棒,但通常報價會比浮動點差更寬,相當於你每筆交易都支付了「固定的高價」。

- 浮動點差: 點差隨市場流動性變化。在市場平穩時,點差可能極低(甚至為零),但在數據公布時會瞬間擴大。

米拉有料觀察到,對於大多數交易者而言,提供低平均浮動點差的 ECN/STP 模式平台(如 Pepperstone, IG)長期來看,總交易成本更低。固定點差平台則更像是一個「溫水煮青蛙」的陷阱,看似穩定,實則成本高昂。⚠️

CFD 交易者的惡夢:隔夜利息的複利效應如何吞噬你的利潤

當你使用槓桿持有倉位超過一個交易日時,就需要支付或賺取隔夜利息(Overnight Fees / Swap)。這是基於你交易的兩種貨幣之間的利率差計算的。

對於長線持倉的交易者來說,這是一筆巨大的潛在成本。許多新手在計算預期利潤時,完全忽略了這一點。假設你做多某個高利率貨幣對,但平台收取的隔夜利息「價差」過高,可能導致即便方向看對,長期下來利潤也會被利息完全侵蝕。

在選擇平台時,務必在其官網查詢隔夜利息的具體費率,並將其納入你的交易成本模型中。特別是對於計劃長期持有 CFD差價合約 部位的投資者,這一點的權重應放到最高。

【米拉有料 深度觀點】

隱藏成本的分析,是區分業餘與專業投資者的分水嶺。平台在行銷上會極力宣傳「低點差」,但絕口不提滑點與隔夜利息的影響。我們的研究方法論強調,必須將這三者視為一個整體的「成本組合」進行評估。一個真正優質的平台,不僅要在單項成本上具備競爭力,更重要的是在極端行情下,依然能提供穩定的執行品質與透明的成本結構。

第三層審計:資金流動性——你的利潤能否『安全回家』?

這是所有投資者最深的恐懼:帳面上的獲利,最終卻無法順利變現。資金能否安全、快速地「回家」,是我們審計平台的最後,也是最現實的一關。💰

出金流程實測:我們整理了 PTT/Dcard 用戶的真實血淚史

官方宣稱的「24 小時出金」往往只是最理想的狀況。為了還原真相,米拉有料團隊系統性地整理了 2024 至 2025 年間,台灣主流論壇 PTT (ForeignEX 版) 與 Dcard 上關於各大平台的出金回饋,並量化為「出金順暢度評分」。

我們的分析發現,出金問題主要集中在:

- 身份驗證(KYC)刁難: 在用戶申請大額出金時,突然要求提供額外、甚至難以取得的證明文件,惡意拖延時間。

- 客服回應緩慢: 出金申請提交後石沉大海,線上客服永遠是機器人回應,真人客服則需要數天才能聯繫上。

- 渠道限制: 入金時支援多種便捷方式,出金時卻只開放冷門或手續費高昂的渠道。

綜合評價,受 FCA、ASIC 嚴格監管的平台,在出金流程的規範性與透明度上,顯著優於那些僅有離岸監管的平台。

『贈金條款』的魔鬼細節:為何你領了贈金反而無法出金?

「入金 1000 美元,即送 500 美元贈金!」這類活動極具吸引力,但往往是糖衣毒藥。

我們深入研究了多家平台的贈金條款,發現了普遍存在的陷阱:高昂的交易量要求。例如,要提領 500 美元的贈金,平台可能要求你在 30 天內完成 100 標準手的交易量。這對於一個新手來說,幾乎是不可能的任務,只會誘使你進行過度、高風險的交易,最終爆倉虧損。

更糟的是,某些平台的條款規定,在未完成交易量之前,你連「本金」都無法自由提取。這就是典型的「領了贈金,鎖死本金」的套路。⚠️

支付渠道分析:信用卡入金 vs. 銀行電匯的法律保障差異

不同的入金方式,對應著不同的法律保障層級。

- 信用卡入金: 最大的優勢在於「爭議款項(Chargeback)」機制。如果你能證明平台涉及詐欺或服務不符,可以在一定期限內(通常為 120 天)向發卡銀行申請撤銷該筆交易。這對投資者來說是一層額外的保護。

- 銀行電匯: 一旦資金匯出,幾乎無法撤回。雖然大額入金時手續費可能更低,但風險也更高。

- 加密貨幣入金: 這是最高風險的方式。由於其匿名性與去中心化的特點,一旦資金轉出,便完全無法追蹤或索回。我們強烈建議投資者避免使用加密貨幣向交易平台入金。

【米拉有料 深度觀點】

資金流動性是平台的「壓力測試」。一個平時運營順暢的平台,未必能在大規模市場恐慌或自身營運困難時,保證客戶資金的順利出金。我們整合社群口碑的目的,正是為了捕捉這些在官方說法中看不到的「黑天鵝」風險。選擇一個將出金流程設計得簡單、透明且限制少的平台,比任何花俏的贈金活動都來得重要。

最終裁決:2026 年,哪種投資者應該選擇哪個平台?

綜合以上三層審計,我們認為不存在「唯一最好」的平台,只存在「最適合你」的平台。以下是米拉有料為不同類型投資者提供的客製化建議。🧭

給短線交易者(Day Trader)的建議

你的決策核心應該是「極致的低成本」與「穩定的執行力」。你需要一個能承受高頻交易的平台。

首選:Pepperstone。 理由是其領先市場的低點差與極低的滑點數據,這對剝頭皮(Scalping)或演算法交易者至關重要。其強大的伺服器基礎設施確保了在市場波動時的訂單執行速度。

給長線價值投資者(Value Investor)的建議

你需要的是「穩健的監管」、「合理的隔夜利息」以及「廣泛的產品選擇」。

首選:IG Group。 作為一家歷史悠久的上市集團,IG 在全球擁有多個頂級監管牌照,信譽卓著。其提供的產品線極為廣泛,從外匯、指數到個股 CFD,且隔夜利息費用相對透明合理,適合長期持有倉位。

給完全新手的最終避坑指南

你的首要任務是「生存」,而非「獲利」。因此,「強大的監管保護」與「易用的介面」應該是你的核心考量。

首選:Vantage。 它同時持有 FCA 與 ASIC 的雙重頂級監管,提供了堅實的安全保障。其平台介面相對友好,且提供了負餘額保護,確保你在任何情況下虧損不會超過本金。這對於剛開始學習風險控制的新手來說,是一個極其重要的功能。

【米拉有料 深度觀點】

個人化的建議,是建立在對讀者需求的深刻理解之上。市場上充斥著「一刀切」的推薦,但我們堅信,真正的專業是為不同風險承受能力、不同交易風格的投資者,匹配最合適的工具。我們的最終裁決並非結束,而是希望引導讀者開啟一個自我審視的過程:『我究竟是哪一種類型的投資者?』這個問題的答案,比任何外部推薦都更重要。

結論與投資觀提醒

在 2026 年這個資訊爆炸的時代,選擇一個投資平台,早已超越了單純的功能比較。這更像是一場基於信任的合作夥伴篩選。米拉有料希望透過本文的三層審計框架,為您建立一個清晰、理性的決策模型。

請永遠記住,市場上唯一免費的午餐,往往藏著最昂貴的帳單。將資金安全置於利益誘惑之上,將風險認知置於回報預期之先,這才是通往長期穩定獲利的唯一路徑。

常見問題 FAQ

- Q1:Vantage 平台安全嗎?它的評價如何?

A1:是的,Vantage 是一家相對安全的平台。它受到英國 FCA 和澳洲 ASIC 等多個頂級金融機構的嚴格監管,這意味著客戶資金受到隔離保護。綜合評價中,它在監管和新手友好度方面得分較高,但在交易成本上略高於頂級的 ECN 平台。 - Q2:什麼是 CFD 差價合約?風險高嗎?

A2:CFD(Contract for Difference)是一種金融衍生工具,讓您可以在不實際擁有資產的情況下,對其價格漲跌進行交易。是的,它的風險極高,因為通常涉及高槓桿,可能導致虧損超過您的初始本金。投資前,強烈建議您先完整學習相關知識,例如參考我們的 CFD 交易新手指南。 - Q3:手續費最低的平台就是最好的選擇嗎?

A3:絕對不是。如本文深度分析,手續費只是「交易總成本」的一小部分。滑點、點差穩定性、隔夜利息和出金效率等隱藏成本,對您的最終盈虧影響可能更大。您應該綜合評估,而非僅看單一費用。 - Q4:我應該如何處理平台的開戶贈金活動?

A4:我們建議您謹慎對待。在接受任何贈金前,務必仔細閱讀並理解其條款與細則,特別是關於「提款所需的交易量要求」。對於新手而言,最好的策略往往是拒絕贈金,以保持您資金的完全靈活性。

風險提示

金融市場交易存在巨大風險,尤其是差價合約(CFD)等槓桿性商品,可能導致您損失全部的投資本金,甚至需要承擔超過本金的虧損。本文所有內容僅為資訊分享與金融教育目的,不構成任何形式的投資建議。在做出任何投資決策前,請務必尋求獨立財務顧問的專業意見,並確保您已充分理解相關風險。